|

EN BREF

|

La santé financière des Canadiens est en train de se détériorer, provoquant des tensions accrues pour les détenteurs de cartes de crédit. Une étude menée par J.D. Power met en lumière l’insécurité financière croissante qui touche une proportion significative de la population, impactant ainsi leur relation avec les institutions financières et leurs moyens de paiement. Près des deux tiers des clients bancaires ressentent des difficultés financières, un constat alarmant qui mérite d’être exploré en profondeur.

L’impact de la santé financière sur les utilisateurs de cartes de crédit

Il est indéniable que l’insécurité financière commence à affecter les utilisateurs de cartes de crédit au Canada. Selon les dernières recherches, un nombre croissant de Canadiens se retrouvent dans une situation délicate, où le recours à l’endettement est inévitable. Les dettes renouvelables sont au cœur de cette problématique, et leur gestion devient un défi majeur. Cette situation rappelle l’importance de maintenir une santé financière robuste, non seulement pour le bien-être personnel, mais également pour la stabilité économique globale.

Les statistiques révélatrices

Les chiffres parlent d’eux-mêmes. Plus d’un tiers (34 %) des détenteurs de cartes de crédit se battent avec des difficultés financières au quotidien. La prévalence de cette insécurité se traduit également par le fait que 73 % des utilisateurs affirment que la COVID-19 a eu des conséquences négatives sur leur situation financière. L’impact de la pandémie a résonné dans les foyers canadiens, exacerbant des problèmes de financement déjà présents. Les clients des cartes de crédit se retrouvent souvent dans l’obligation de jongler avec des paiements qui deviennent de plus en plus lourds à porter.

Les besoins des clients face à leurs difficultés financières

Face à ces réalités, les Canadiens expriment une volonté croissante de recevoir de l’aide. Environ 80 % des clients souhaitent que leur banque leur offre des solutions adaptées à leurs besoins financiers. Cela démontre à quel point une communication proactive de la part des institutions financières est essentielle pour répondre aux attentes de leurs clients. Un soutien approprié à travers des programmes de gestion de dettes, des conseils financiers et des options de remboursement flexibles pourrait significativement alléger le fardeau pesant sur ces clients.

La stagnation de la satisfaction client

En dépit des besoins pressants des utilisateurs, il est préoccupant de constater que la satisfaction client des applications bancaires et des cartes de crédit stagne au Canada. Il est crucial que les émetteurs prennent la mesure des défis rencontrés par leurs clients et s’efforcent d’apporter des améliorations concrètes. Une approche centrée sur le client, qui privilégie l’empathie et l’écoute, pourrait établir une meilleure relation entre les banques et les utilisateurs de cartes de crédit.

Les défis de l’endettement croissant

Le recours à l’endettement par carte de crédit est devenu monnaie courante. Les Canadiens utilisent de plus en plus ces accès de crédit pour gérer leurs dépenses quotidiennes. Toutefois, cela soulève des préoccupations quant à la santé financière globale des consommateurs. Avec l’accumulation de dettes, les utilisateurs de cartes de crédit se trouvent dans un cycle où les paiements mensuels ne font qu’aggraver leur situation, menant à une insatisfaction croissante envers leurs émetteurs.

La gestion des dettes renouvelables

Une attention particulière doit être portée sur la gestion des dettes renouvelables, qui demeure au cœur des préoccupations au Canada. Les clients voient leur capacité à rembourser leurs crédits compromise par des taux d’intérêt élevés et des frais additionnels. Les institutions doivent donc agir de manière proactive pour proposer des solutions telles que des taux d’intérêt réduits ou des programmes de remboursement étalés. Une telle approche pourrait non seulement soulager les clients en situation précaire, mais également contribuer à renforcer la confiance envers les institutions financières.

La réponse des institutions financières

Les institutions financières doivent prêter l’oreille à ces préoccupations afin de s’adapter à un paysage financier en constante évolution. La mise en œuvre de programmes d’éducation financière comprenant des conseils sur la gestion des crédits pourrait jouer un rôle crucial dans l’amélioration de la santé financière des utilisateurs. En instaurant une culture de transparence sur les frais et les produits proposés, les établissements bancaires pourraient renforcer leur crédibilité et attirer la loyauté de leurs clients.

L’importance d’une communication ouverte

Une communication transparente est également primordiale. Les clients ont besoin d’une meilleure compréhension des implications de l’utilisation de leurs cartes de crédit. Par ailleurs, des canaux de communication efficaces doivent être établis pour que les Canadiens puissent exprimer facilement leurs préoccupations. La réactivité des banques face à ces demandes peut avoir un impact considérable sur la perception des utilisateurs, influençant ainsi leur satisfaction et leur décision de rester fidèles à leur établissement.

La conjoncture économique et ses conséquences

Le contexte économique mondial actuel est marqué par des incertitudes, exacerbées par des événements tels que la pandémie de COVID-19 et la crise bancaire de 2024. Cette instabilité joue un rôle déterminant dans l’état des finances des Canadiens. Les fluctuations des marchés et l’inflation inflationniste ajoutent une couche supplémentaire de stress qui nécessite une attention particulière de la part des banques. Ces dernières doivent non seulement fournir un soutien financier, mais aussi rassurer leurs clients en matière de sécurité économique.

Les attentes croissantes des Canadiens en matière de soutien

Près de 65 % des clients bancaires sont vulnérables face à ces défis économiques. Le besoin d’informations claires et de conseils financiers adaptés est plus pressant que jamais. Le recours aux conseils d’experts pourrait permettre aux Canadiens de naviguer plus sereinement face à ces turbulences. Par exemple, l’adoption de technologies financières innovantes pourrait offrir des ressources précieuses à ceux qui souhaitent mieux gérer leurs finances.

Une question de transparence et de confiance

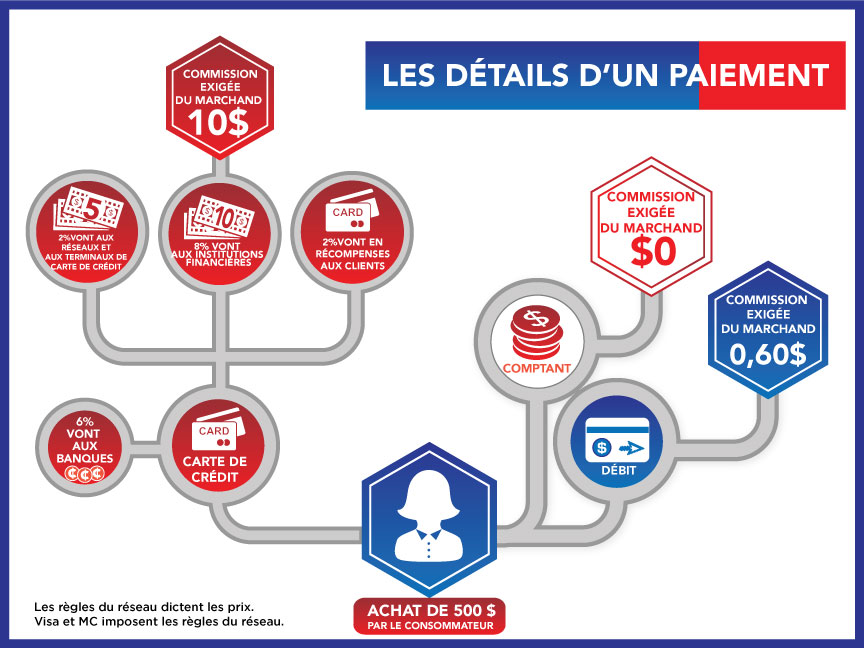

La transparence sur les frais et les conditions des cartes de crédit est un facteur clé pour établir une relation de confiance entre les banques et leurs clients. Comme les économistes le soulignent, il est essentiel que les institutions fournissent une plus grande transparence sur les coûts associés à leurs services. Cela inclut non seulement la clarté sur les taux d’intérêt, mais aussi des explications détaillées sur les frais cachés et les pénalités. Une telle démarche pourrait renforcer la loyauté des clients, tout en les aidant à prendre des décisions financières éclairées.

L’évolution des attentes des clients

À mesure que le paysage économique évolue, les attentes des clients en matière de services financiers évoluent également. Les Canadiens cherchent des solutions personnalisées qui répondent à leurs besoins spécifiques. Les banques doivent donc s’efforcer de proposer des services adaptés, en faisant appel à des technologies innovantes et en intégrant les retours des utilisateurs dans la conception de leurs produits.

Conclusion de la réflexion sur la santé financière

La question de la santé financière au Canada est d’une importance cruciale. La dégradation de la situation économique affecte de manière significative les utilisateurs de cartes de crédit, engendrant des défis importants qui nécessitent une attention rapide et efficace des institutions qui les desservent. En travaillant à établir une communication ouverte, en améliorant la transparence et en offrant un soutien financier adéquat, les banques ont le potentiel d’apporter des changements positifs dans la vie de nombreux Canadiens. Pour plus d’informations sur les politiques de confidentialité liées à ces sujets, n’hésitez pas à consulter notre politique de confidentialité.

La santé financière des Canadiens est mise à rude épreuve, particulièrement pour les détenteurs de cartes de crédit. Selon une étude menée par J.D. Power, une part significative des utilisateurs ressent une insécurité financière accrue, avec plus d’un tiers d’entre eux préoccupés par l’impact de la dette renouvelable sur leur situation économique. Près de 65 % des clients bancaires subissent des difficultés financières, tandis que le refus de l’endettement s’affirme. Cette pression financière traduit un besoin grandissant d’assistance, soulignant la nécessité pour les institutions financières d’adapter leurs services à cette réalité changeante.